Wenig Deals trotz himmlischer Stimmung

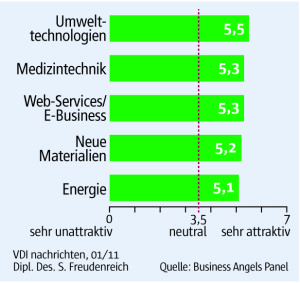

Business Angels Panel: Die privaten Wagnisfinanzierer in Deutschland blicken optimistisch in die Zukunft. Ihre Kassen sind gut gefüllt, ihr Interesse an neuen Unternehmensbeteiligungen wächst. Trotzdem nehmen sie nur wenige Start-ups unter ihre Fittiche. Eine Kapitalspritze bekommen nur die Gründer, die exakt zum individuellen Investitionsfokus passen. Beliebteste Branchen der Geldgeber sind derzeit Umwelttechnologien, Medizintechnik und E-Business.

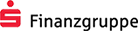

Was für ein Finale! Das Jahr 2010 endete für die privaten Wagnisfinanzierer in Deutschland mit einer ganzen Reihe von Rekorden. Bei den 31 Teilnehmern des jüngsten Business Angels Panels knallten im 4. Quartal jedenfalls gleich mehrfach die Sektkorken. So bewerteten sie ihre Geschäftslage auf einer Skala von 1 (=sehr schlecht) bis 7 (=sehr gut) mit durchschnittlich 5,48 Punkten. So euphorisch waren die Befragten in der inzwischen neunjährigen Geschichte der Umfrage noch nie.

Was für ein Finale! Das Jahr 2010 endete für die privaten Wagnisfinanzierer in Deutschland mit einer ganzen Reihe von Rekorden. Bei den 31 Teilnehmern des jüngsten Business Angels Panels knallten im 4. Quartal jedenfalls gleich mehrfach die Sektkorken. So bewerteten sie ihre Geschäftslage auf einer Skala von 1 (=sehr schlecht) bis 7 (=sehr gut) mit durchschnittlich 5,48 Punkten. So euphorisch waren die Befragten in der inzwischen neunjährigen Geschichte der Umfrage noch nie.

Ein ähnlich positives Bild zeigt sich auch bei den Geschäftserwartungen. Hier vergaben die Investoren 5,55 Punkte. In diese Höhen wagte sich das Marktbarometer bisher erst einmal vor. Das war Anfang 2007, also weit vor der Krise auf dem Finanzmarkt.

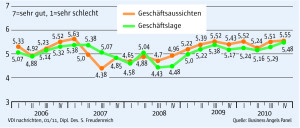

Einen neuen Rekord gab es auch bei den Businessplänen. Jeder Business Angel fand von Oktober bis Dezember durchschnittlich 19 der ausformulierten Geschäftsideen in seinem Postkasten. Zum Vergleich: Das langjährige Mittel liegt bei vergleichsweise bescheidenen 13,63. Offensichtlich wächst die Lust zu Gründen wieder.

Einen neuen Rekord gab es auch bei den Businessplänen. Jeder Business Angel fand von Oktober bis Dezember durchschnittlich 19 der ausformulierten Geschäftsideen in seinem Postkasten. Zum Vergleich: Das langjährige Mittel liegt bei vergleichsweise bescheidenen 13,63. Offensichtlich wächst die Lust zu Gründen wieder.

Unerreicht ist auch das zuletzt demonstrierte Interesse der Business Angels an neuen Deals. Jeder Einzelne sah sich knapp acht Gründungskonzepte genauer an – Rekord! Vor drei Jahren waren es nur halb so viel. Und jeder lud im Mittel 3,5 Teams zu vertiefenden Gesprächen ein – auch ein Rekord! Der langjährige Durchschnitt liegt bei gut 2,5.

Ernüchternd ist allerdings die aus Gründersicht alles entscheidende Zahl der neuen Deals: Nicht mal jeder vierte der Befragten (23 %) hat frisches Kapital für eine Erstrundenfinanzierung locker gemacht. Das ist angesichts der oben genannten Vorgaben verwunderlich. Tobias Kollmann, selbst aktiver Investor und Leiter des Lehrstuhls für E-Business und E-Entrepreneurship an der Universität Duisburg-Essen, hat zwei Erklärungsansätze: „Aus persönlicher Erfahrung weiß ich, dass viele Unternehmensgründer ihre Businesspläne breit streuen. Business Angels erhalten also verstärkt Anfragen, die weit abseits ihres Investitionsfokus liegen.“ Außerdem sei die Zeit der kühnen Engagements unwiederbringlich vorbei. „Investitionsaktivitäten, wie wir sie noch zu Anfang des Jahrtausends gesehen haben, kommen so schnell nicht wieder.“

Kollmann wird das Business Angels Panel ab der kommenden Runde wissenschaftlich begleiten. Er tritt an die Stelle von Dietmar Grichnik, der die bisherige Partner-Hochschule WHU in Richtung St. Gallen verlassen hat.

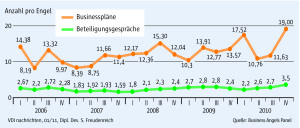

Die wenigen Finanzierer, die ihr Portemonnaie zugunsten von Gründern geöffnet haben, griffen vergleichsweise tief hinein: Im Durchschnitt ließ jeder Umfrageteilnehmer knapp 49 000 € springen. Das ist mehr als in den beiden Vorquartalen zusammen. Höher war die Summe zuletzt im 1. Quartal 2009. Pro Deal flossen zuletzt durchschnittlich gut 84 000 €.

Die wenigen Finanzierer, die ihr Portemonnaie zugunsten von Gründern geöffnet haben, griffen vergleichsweise tief hinein: Im Durchschnitt ließ jeder Umfrageteilnehmer knapp 49 000 € springen. Das ist mehr als in den beiden Vorquartalen zusammen. Höher war die Summe zuletzt im 1. Quartal 2009. Pro Deal flossen zuletzt durchschnittlich gut 84 000 €.

Geld für neue Investments wäre durchaus vorhanden. Wie in den Vorquartalen haben die Engel erst gut 50 % ihrer für Beteiligungen vorgesehenen Mittel ausgegeben.

Beste Chancen auf einen himmlischen Geldsegen haben derzeit die Anbieter von Umwelttechnologien. Gerne unter Engelsflügel genommen werden außerdem Start-ups aus den Branchen Medizintechnik, E-Business, Neue Materialien und Energie. Weniger beliebt bei den Investoren sind Hardwareentwickler, Finanzdienstleister und Chemiker.

Beste Chancen auf einen himmlischen Geldsegen haben derzeit die Anbieter von Umwelttechnologien. Gerne unter Engelsflügel genommen werden außerdem Start-ups aus den Branchen Medizintechnik, E-Business, Neue Materialien und Energie. Weniger beliebt bei den Investoren sind Hardwareentwickler, Finanzdienstleister und Chemiker.

Ein Blick auf die Exit-Seite ergibt ein zwiespältiges Bild. Positiv für die Business Angels ist, dass keine einzige Beteiligung abgeschrieben werden musste. Das war in den drei Vorquartalen noch anders. Die Freude darüber wird allerdings getrübt durch die niedrige Anzahl der Desinvestitionen. Insgesamt konnten die Panel-Teilnehmer lediglich vier ihrer Engagements versilbern. Zwei Beteiligungen wurden von strategischen Investoren gekauft (Trade Sale), eine von einem Finanzinvestor (Secondary) und in einem Fall kauften die Gründer die Unternehmensanteile zurück (Buy-Back).

VDI nachrichten, sta